سرعة تطور التكنولوجيا المالية تفرض تحديا على الأجهزة التنظيمية

بقلم: أنطونيو غارسيا باسكوال وفابيو ناتالوتشي

الشركات الصاعدة تواصل تغلغلها السريع في الخدمات المالية الأساسية، وغالبا ما تتحمل مخاطر أكبر مما تُقْدِم عليه البنوك التقليدية.

تتحرك التكنولوجيا بسرعة مذهلة في بعض الأحيان. وفيما يخص الابتكار في مجال الأنشطة المالية، الذي يشار إليه غالبا باسم “التكنولوجيا المالية”، يشهد العالم حاليا تقدما هائلا.

فبالنسبة للبنوك، تُحْدِث التكنولوجيا المالية ارتباكا في الخدمات المالية الأساسية وتدفعها إلى الابتكار حتى تحافظ على أهمية الدور الذي تقوم به. وبالنسبة للمستهلكين، يعني هذا احتمال إتاحة مجال أوسع للحصول على خدمات أفضل.

وتؤدي هذه التغيرات كذلك إلى رفع مستوى المخاطر بالنسبة للأجهزة التنظيمية والرقابية – ذلك أن فرادى شركات التكنولوجيا المالية لا يزال معظمها صغير الحجم، غير أن بإمكانها التوسع بسرعة فائقة عبر عملاء وشرائح أعمال أكثر خطرا من المقرضين التقليديين.

وهذا المزيج من النمو السريع والأهمية المتزايدة التي تكتسبها الخدمات القائمة على التكنولوجيا المالية في تسيير أعمال الوساطة المالية يمكن أن يقترن بمخاطر على المستوى النظامي، وهو ما نغطيه في أحدث إصداراتنا من تقرير الاستقرار المالي العالمي.

مزيد من المخاطر

تكتسب البنوك الرقمية أهمية نظامية متزايدة في أسواقها المحلية. وهذه البنوك، التي تُعرَف أيضا باسم “نيوبانك”، تكون أكثر انكشافا من نظرائها التقليديين تجاه المخاطر الناشئة عن الإقراض الاستهلاكي، الذي عادة ما يتسم بسبل حماية أقل ضد الخسائر لأنه غالبا ما يكون بلا ضمان. ويمتد انكشافها ليشمل تحملها لمستوى أعلى من المخاطر في محفظة الأوراق المالية، بالإضافة إلى ما تتحمله من مخاطر سيولة أعلى (ولا سيما أن الأصول السائلة كنسبة من ودائع البنوك الرقمية غالبا ما تكون أقل من نسبتها لدى البنوك التقليدية).

وتخلق هذه العوامل أيضا تحديا أمام الأجهزة التنظيمية: فنظم إدارة المخاطر ودرجة الصلابة الكلية لمعظم البنوك الرقمية لم تختبر بعد في فترات الهبوط الاقتصادي.

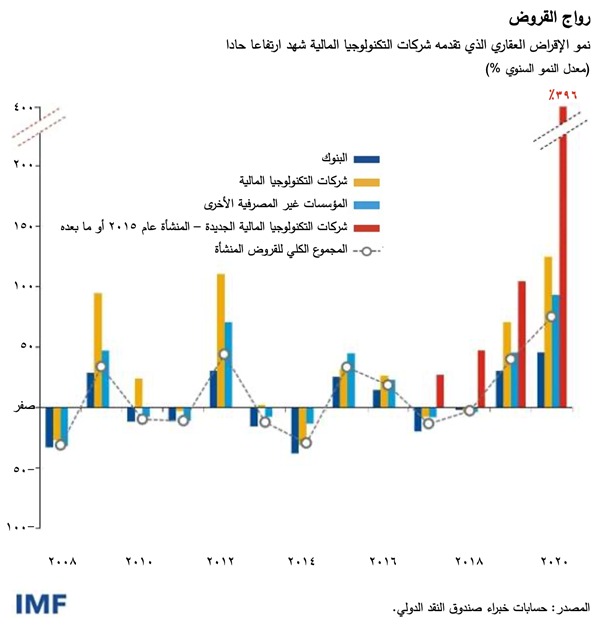

ولا يقتصر الأمر على تَحَمُّل شركات التكنولوجيا المالية قدرا أكبر من المخاطر، بل إنها تفرض ضغوطا أيضا على الكيانات المنافسة القائمة منذ وقت طويل في هذه الصناعة. لننظر، على سبيل المثال، إلى الولايات المتحدة حيث تتبع شركات التكنولوجيا المالية المنشئة للقروض العقارية استراتيجية نمو تنشط بقوة في فترات توسع الإقراض العقاري، مثلما حدث أثناء الجائحة. وتؤدي الضغوط التنافسية من شركات التكنولوجيا المالية إلى إلحاق ضرر كبير بربحية البنوك التقليدية، وهو اتجاه يُتوقع له الاستمرار.

وهناك ابتكار تكنولوجي آخر حقق نموا سريعا في العامين الماضيين، وهو التمويل اللامركزي الذي يتمثل في شبكة مالية قائمة على الأصول المشفرة بلا وسيط مركزي. والتمويل اللامركزي، الذي يُعرف أيضا بالاختصار الإنجليزي DeFi، يتيح إمكانية تقديم خدمات مالية أكثر ابتكارا وشفافية وشمولا للجميع بفضل ما يحققه من كفاءة أكبر وفرص أكبر للحصول على الخدمات.

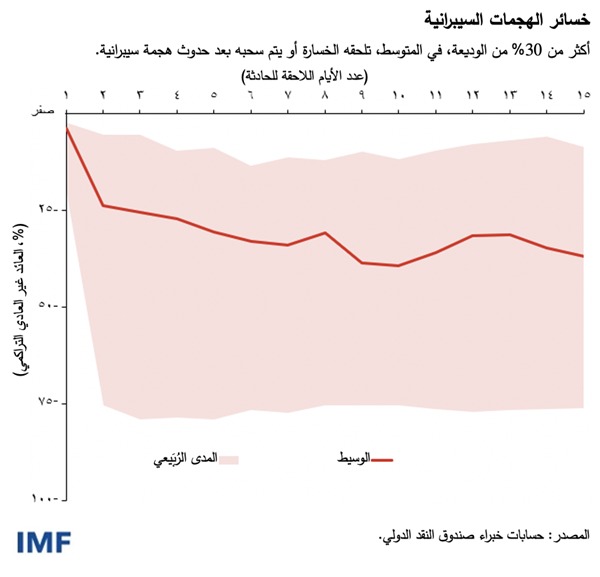

غير أن التمويل اللامركزي ينطوي أيضا على تراكم الرفع المالي، وهو معرض بشكل خاص لمخاطر السوق والسيولة والمخاطر السيبرانية. والهجمات السيبرانية، التي قد تكون حادة في حالة البنوك التقليدية، غالبا ما تكون مدمرة لهذه المنصات، حيث تسرق الأصول المالية وتقوض ثقة المستخدمين. والافتقار إلى تأمين الودائع في التمويل اللامركزي يتسبب في تعزيز التصور بأن كل الودائع معرضة للمخاطر. ومن الثابت تاريخيا أن مسحوبات العملاء الكبيرة غالبا ما تعقب ورود أنباء عن هجمات سيبرانية على مقدمي خدمات التمويل اللامركزي.

وتحدث أنشطة التمويل اللامركزي أساسا في أسواق الأصول المشفرة، ولكن اعتمادها المتزايد من جانب المؤسسات الاستثمارية أدى إلى توثيق الروابط مع المؤسسات المالية التقليدية. وفي بعض الاقتصادات، يساعد التمويل اللامركزي في التعجيل بعملية التشفير، حيث يعتمد المقيمون الأصول المشفرة بدلا من العملة المحلية.

تعزيز العمل التنظيمي

مع انتقال مزيد من أنشطة الخدمات المالية من البنوك المنظمة إلى الكيانات والمنصات غير الخاضعة للرقابة أو الخاضعة للقليل منه، تنتقل المخاطر المصاحبة أيضا. ورغم دخول التكنولوجيا المالية هذه الصناعة بما يشكل تحديا للبنوك التقليدية على أرضها، فهي تجلب معها أكثر من مجرد المنافسة. والواقع أن الطرفين غالبا ما يظلان متشابكين، بما في ذلك من خلال تقديم السيولة والقروض التمويلية من البنوك إلى شركات التكنولوجيا المالية.

وتفرض هذه الكيانات تحديات أمام السلطات المالية تتخذ شكل المراجحة التنظيمية (حيث تنقل الشركات عملياتها أو تنشئها في قطاعات ومناطق أقل خضوعا للتنظيم) والترابط الذي قد يتطلب تحركا رقابيا وتنظيميا، بما في ذلك تحسين حماية المستهلكين والمستثمرين.

وثمة حاجة لسياسات تستهدف كلا من شركات التكنولوجيا المالية والبنوك التقليدية على نحو متناسب. وبهذه الطريقة، تتعزز الفرص التي تتيحها التكنولوجيا المالية، مع احتواء المخاطر المصاحبة لها. وبالنسبة للبنوك الرقمية، يعني هذا تقوية متطلبات إدارة رأس المال والسيولة والمخاطر بالتناسب مع مخاطر التكنولوجيا المالية. وبالنسبة للبنوك القائمة وغيرها من الكيانات المستقرة، قد تكون هناك حاجة لزيادة تركيز الرقابة الاحترازية على سلامة البنوك الأقل تقدما من الناحية التكنولوجية، إذ إن نماذج أعمالها القائمة قد تكون أقل استدامة على المدى الطويل.

ويعني عدم وجود كيانات حاكمة أن التمويل اللامركزي يشكل تحديا أمام فعالية التنظيم والرقابة. وهنا، ينبغي أن يركز العمل التنظيمي على الكيانات التي تعجل بسرعة نمو التمويل اللامركزي، مثل جهات إصدار العملات المستقرة (stablecoin) والبورصات المركزية لتداول الأصول المشفرة. وينبغي للسلطات الرقابية أيضا أن تشجع الحوكمة القوية، بما في ذلك الالتزام بالقواعد التي تحكم هذا النشاط وهيئات التنظيم الذاتي. ومن شأن هذه الكيانات أن تكون مدخلا فعالا للإشراف التنظيمي.

المصدر: صندوق النقد الدولي

اقرأ أيضا..